cult

CULT

6/5, una cartolina dalla distopia del presente

“6/5” di Alexandre Laumonier, edito da Not nel 2018, è una lunga inchiesta in forma di avvincente romanzo, che prova a creare una “storia” della finanza e dei mercati per restituirci una cartolina dal nostro presente distopico

«E al loro Dio goloso, non credere mai»

Fabrizio De Andrè

Nel lontano 1845 Karl Marx si misurò con il pensiero dell’influente filosofo Ludwig Feuerbach su Dio e sulla religione.

Proprio nella prima tesi di questa riflessione leggiamo che «il difetto principale di ogni materialismo fino ad oggi, compreso quello di Feuerbach, è che l’oggetto, il reale, il sensibile è concepito solo sotto la forma di oggetto o di intuizione; ma non come attività umana sensibile, come attività pratica, non soggettivamente». Marx inizia, quindi, la sua riflessione con un capovolgimento del punto di vista; un cambiamento percettivo indispensabile per approdare al suo “materialismo scientifico”. Questa nuova visione della realtà diventa così, nelle sue tesi, condizione necessaria per desacralizzare il sensibile e per farla finalmente finita con Dio e con l’idealismo religioso.

Oggi, dopo un secolo e mezzo da quella riflessione, un nuovo “Dio”, distante e intellegibile, sembra plasmare la realtà: il Capitale finanziario. Proprio questa divinità, come anche l’innovazione tecnologica correlata, è stata interpretata con i medesimi limiti che Marx imputava al materialismo di Feuerbach. Un materialismo che, ed è bene ribadirlo, esattamente come quello di Feuerbach, ha comunque avuto l’indiscutibile merito di opporsi all’”oppio dei popoli”, cioè a un’irenica ed entusiasta visione dei mercati finanziari globali.

Questa premessa serve a spiegare quale possa essere un’auspicabile funzione militante del testo recensito in questo articolo. L’utilità scientificamente politica del libro analizzato è inveroquella di uno strumento per compiere proprio quel rovesciamento percettivo marxiano, per comprendere, cioè, cosa ha prodotto la religione di Wall Street e per togliere al Capitale finanziario la sua insopportabile e anacronistica aurea di sacralità.

Cliente – Quant’è?

Commesso – Un dollaro e cinquanta.

Cliente – Ok, lo prendo.

Commesso – Sono un dollaro e cinquantuno.

Cliente – Uhm… avevate detto un dollaro e cinquanta.

Commesso – Era prima di sapere che avreste preso.

Cliente – Non potete fare così!

Commesso – È il mio negozio…

Cliente – Ma ne devo acquistare un centinaio!

Commesso – Un centinaio? Allora son un dollaro e cinquantadue!

Cliente – Mi state truffando…

Commesso – È la domanda e l’offerta, amico. Lo prendi o no?

Cosa successe a New York l’11 settembre del 2001?

Invece cosa accadde, ancora a New York ma qualche anno dopo, il 15 settembre del 2008?

Tanti, quasi tutti, sapranno rispondere alla prima domanda; molti meno, quasi nessuno, alla seconda.

Eppure la nostra quotidianità è stata travolta in modo più diretto dalla seconda data piuttosto che dalla prima. Proprio quel giorno infatti, e nel giro di pochissime ore, si verificò qualcosa i cui effetti avrebbero cambiato irreversibilmente tutte le economie del pianeta.

Quella domenica, poco prima dell’una del mattino, il colosso bancario Lehman Brothers Inc. dichiarò la bancarotta.

Da quell’annuncio di fallimento, asciutto e drammatico insieme, si aprì una nuova fase storica; dalle ore 13 di quel 15 settembre di 11 anni fa siamo entrati nel secolo delle “crisi infinite”. Il collasso del quinto gruppo bancario statunitense, a dirla tutta, fu un evento poco spettacolaree ancor meno “spettacolarizzato” dell’attentato al WTC. Ciò non toglie che si sia rivelato sicuramente non meno traumatico. Da quel giorno l’economia mondiale non sarebbe più stata la stessa.

All’epoca forse qualcuno, magari qualche inguaribile ottimista, pensò che l’avidità dei banchieri e degli speculatori avesse avuto il ben servito e che la finanza fosse stata finalmente domata. Solo vane illusioni. Purtroppo non è andata così come si poteva pensare.

A soli dieci anni da quel tonfo, infatti, il mercato dei titoli finanziari ha già superato il PIL di tutte le nazioni del pianeta messe insieme, mentre il debito complessivo è cresciuto di circa 315 volte; solo il mercato speculativo dei titoli derivati corrisponde oggi a 2,2 milioni di miliardi di euro, vale a dire circa 33 volte la ricchezza reale globale, e le 8 persone più ricche del pianeta hanno la medesima ricchezza di 3,5 miliardi di esseri umani.

Ma come è successo?

Qualcosa non deve aver funzionato. Ci deve essere stato un trucco.

Come è stato possibile che in così poco tempo non solo non si sia cambiato il mercato finanziario, ma addirittura questo abbia moltiplicato la propria situazione di instabilità, speculazione e volatilità? E cosa ha prodotto quindiquel “cigno nero”, quando in mezza giornata si perse una cifra che poteva, per esempio, ripagare quattro volte il debito pubblico italiano? È cambiato qualcosa da allora sui lucidi parquet delle Borse in giro per il globo? Cosa ha significato quel crollo lungo la retta temporale che si muove dalla fondazione di Wall Street, nel lontano 8 marzo 1817, a oggi?

«Più sono le leggi, più sono i ladri»

Lao Tse

La risposta a queste ed altre domande può essere letta in 6/5 di Alexandre Laumonier, edito da Not nel 2018, che è una lunga inchiesta in forma di romanzo, con il merito innanzitutto di provare a creare una “storia” della finanza e dei mercati.

La “Storia”, come sappiamo, è la disciplina cui solitamente è affidato il compito di produrre una narrazione per lo più sistematica e coerente degli eventi del nostro passato. Un esercizio spesso faticoso e che si serve dell’osservazione, delle testimonianze, dello studio delle fonti o degli episodi. Ma la Storia, anche questa è cosa nota, ha bisogno di tempi umani per leggere, capire, costruire nessi e correlazioni e, infine, confrontarsi col presente. Ed esattamente questo è il primo, enorme problema con il capitalismo finanziario: la sua velocità.

L’evolversi del “denaro che produce denaro” segue infatti una parabola temporale che, oltre a essere relativamente recente, è segnata da un’accelerazione disumana. Tutto cambia da un mese ad un altro, da un giorno all’altro, da un’ora all’altra, da un secondo all’altro, in un modo sempre più compresso; alla fine i processi così diventano invisibili all’occhio umano, e in greco antico historía, significa proprio “ispezione visiva”; figuriamoci se ciò che si fa fatica a inseguire con l’occhio possa essere compreso, storicizzato e, quindi, spiegato.

Probabilmente ben consapevole di ciò, l’autore di 6/5 pone delle date precise al termine di ognuna delle due parti in cui si divide 6/5. È l’ammissione di un limite percettivo e un atto di onestà necessario, ma anche, e soprattutto, la proposta del metodo storiografico cui rigorosamente il libro resta fedele. Riconoscendo, infatti, l’assoluta relatività della narrazione al tempo in cui viene scritto il libro, l’unico modo per costruire una Storia della finanza non può che essere, conseguentemente, quello di raccontare le storie, concretissime, degli uomini e dei luoghi fisici della finanza, anch’essi concretissimi.

Questa scelta si rivela un utile modo per ancorarsi alla materialità di uno spazio-tempo umano e alle innovazioni tecnologiche che questo ha prodotto. L’autore poi usa un ulteriore dispositivo retorico molto efficace nell’economia del libro: tutto è raccontato dal punto di vista soggettivo di un algoritmo. L’intero racconto è reso da un software, dalla sua intelligenza, dai suoi giudizi, dalla sua memoria e dalla sua visione. Una macchina che racconta gli esseri umani.

Grazie innanzitutto a queste scelte dello scrittore che le quasi 300 pagine del libro risultano incredibilmente scorrevoli e l’impressione è quella di leggere un romanzo, magari un thriller, sicuramente non un saggio sul “trading finanziario ad alta frequenza”.

Quest’ultima definizione, forse, farà pensare a un’avanzata o sperimentale forma di e-commerce o a un argomento pionieristico e di “nicchia”, quel genere di cose che emozionano solo nerd occhialuti o docenti di economia in prepensionamento.

Non è così, ovviamente.

Il “trading finanziario ad alta frequenza” (HFT) è semplicemente la definizione corretta del funzionamento dei mercati globali oggi. Non un argomento così marginale e secondario quindi.

E se gli utili delle grandi banche e dei fondi di investimento speculativi suonano osceni, è bene sapere che ciò che li governa è proprio l’HFT. In altre parole, gli scambi che decidono della vita e della morte di intere economie, dei mercati immobiliari, delle riforme economiche nazionali, dei piani industriali, del mercato del lavoro e quindi delle emigrazioni e così via, vengono in altre parole oggi previsti, studiati, decisi e agiti da algoritmi.

Ma cos’è in definitiva un algoritmo?

Un algoritmo è semplicemente una sequenza di comandi tradotta in un linguaggio comprensibile per un computer. Quelli usati dalla finanza, come ci racconta Laumonier, sono i più costosi, segreti eavanzati tra gli algoritmi esistenti; svolgono calcoli seguendo le regole della scienza quantistica e non più quelle dell’algebra che si studia nelle facoltà di Economia. In 6/5scopriamo che gli indici delle borse di tutto il mondo sono ormai solo ciò che viene graficamente restituito a valle del loro lavoro per i nostri occhi umani. Pagina dopo pagina si scopre così che esistono algoritmi “genetici” (che sviluppano sé stessi seguendo diverse linee evolutive in contemporanea, come avviene nella genetica), di “autoapprendimento” (che sono in grado di migliorare le proprie performance analizzando grandi quantità di dati alla velocità di nanosecondi) o “evolutivi” (che hanno “euristicamente” l’obiettivo di evolvere le possibili soluzioni ai problemi via via loro posti).

Tutto ciò che concerne le nostre economie è in definitiva stato delegato agli algoritmi in un silenzio assenso quasi irresponsabile nella sua insipienza.

Così, mentre gli umani si accapigliano per i bilanci nazionali o mentre i governi oscillano su cifre di pochi miliardi, in una frazione di secondo alcuni algoritmi, di proprietà di banche e fondi finanziari, bruciano o creano dal nulla decine e decine di miliardi di dollari, in una lotta che ormai risponde esclusivamente auna logica propria, imperscrutabile persino ai medesimi programmatori.

Una logica che sicuramente avrà una sua razionalità ma ormai il Capitale finanziario si è spinto così oltre nel processo di delega della decisione alla macchina che nessun essere umano può dire di comprenderla realmente. E allora 6/5 cita una serie di eventi, noti a pochissimi, che bene spiegano il secondo titolo del libro: “la rivolta delle macchine”. Ancora oggi né i geni che lavorano per Apple né i dottorati di ricerca della Toyota riescono a spiegarsi pienamente il comportamento di ciò che loro stessi hanno creato. Così la dimensione umana del lettore inesperto come del più geniale degli informatici appare unica, comune di fronte alle macchine e alle domande inquietanti cui nessuno ha ancora dato una risposta: perché la Borsa di New York ha sospeso le negoziazioni senza preavviso l’8 luglio 2015? Perché alcuni veicoli Toyota in un limitato periodo del 2016 iniziavano ad accelerare incontrollabilmente andando contro la volontà dei loro piloti? Perché la programmazione all’interno degli aerei che volano usando software Apple si sono comportato in modo anomalo sorprendendo persino i programmatori (oltre che gli spaventati piloti si suppone). Nessuno, non gli avvocati, i dottori, i contabili o i responsabili delle politiche aziendali, nessun essere umano in definitiva coglie pienamente le regole che disciplinano dei dispositivi che governano le nostre vite ma che sempre più spesso si mostrano incomprensibili, imprevedibili e misteriosi.

Proprio nel cuore di questa “guerriglia” tra algoritmi, come la definisce lui stesso, che Laumonier ci conduce. E, a mano a mano che la lettura procede, il tempo si fa sempre più compresso e le cifre in ballo sempre più gigantesche.

Tutto questo, girata l’ultima pagina, ed è forse il merito più grande dell’autore che non cede mai ad una fascinazione tecnofila, apparirà come un gigante dai piedi di argilla.

Questa argilla, manco a dirlo, ha a che fare proprio con gli esseri umani e con le loro capacità di autodeterminarsi dalla finanza, prima ancora che dalle macchine che questa governano.

“Venderei i miei figli prima di vendere i miei dati. E i miei figli non sono in vendita”

Un trader anonimo citato in 6/5

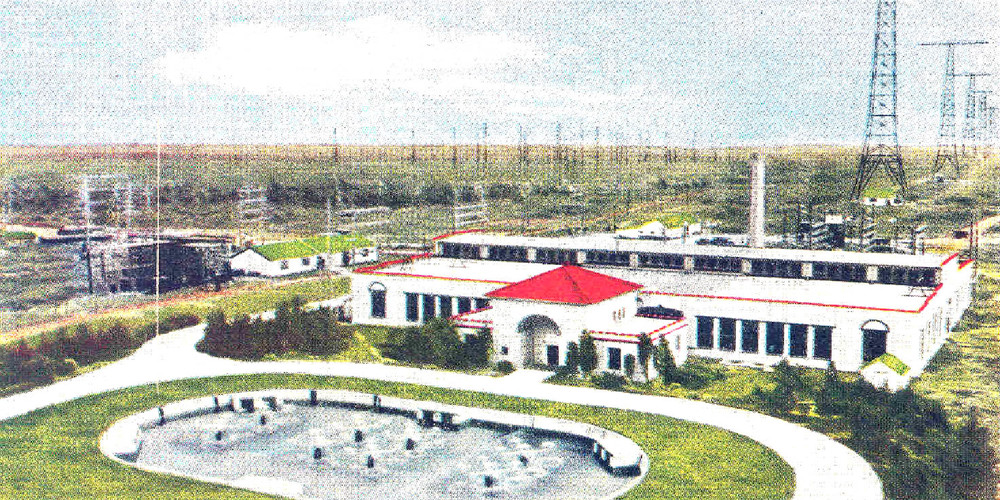

Per riconsegnare all’”umano” ciò che l’umano ha creato, l’autore ci mostra concretamente la trasformazione che il “trading finanziario ad alta frequenza” ha prodotto, per esempio, in un luogo fisico, tra le colonne in stile neoclassico del tempio del capitalismo contemporaneo, la borsa di New York. In questo modo si scopre con stupore che, se oggi le attiviste e gli attivisti di Occupy Wall Street riuscissero a raggiungere il loro simbolico obiettivo, forse rimarrebbero delusi giacché sicuramente non troverebbero folle di broker che corrono e strillano come in Una poltrona per due o in The Wolf of Wall Street ad aspettarli. La borsa di New York, il santuario cui guardano ancora riverenti gli apostoli del liberismo, è ormai desolatamente silenziosa e vuota. Un museo di un’epoca passata e poco più.

Questo détournement concretissimo ed evocativo insieme è, in estrema sintesi, il tema centrale e lo “stile” di 6/5.

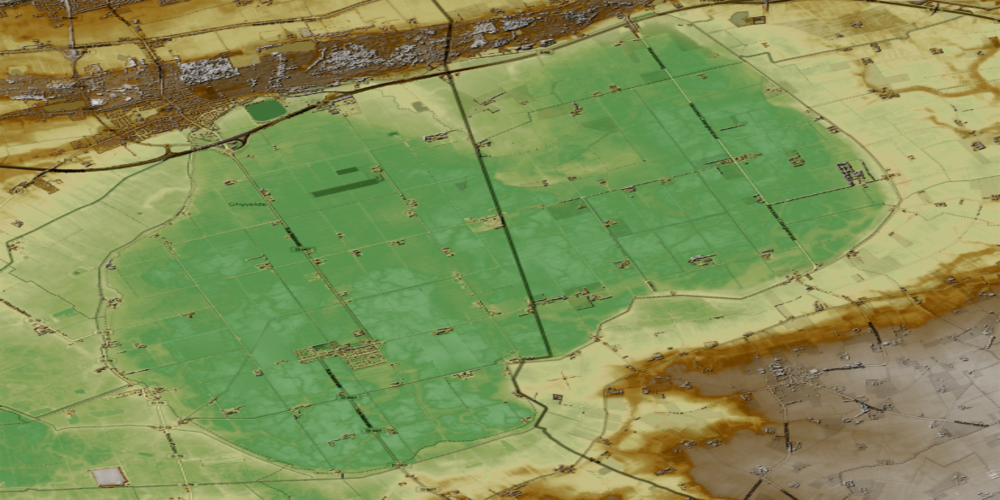

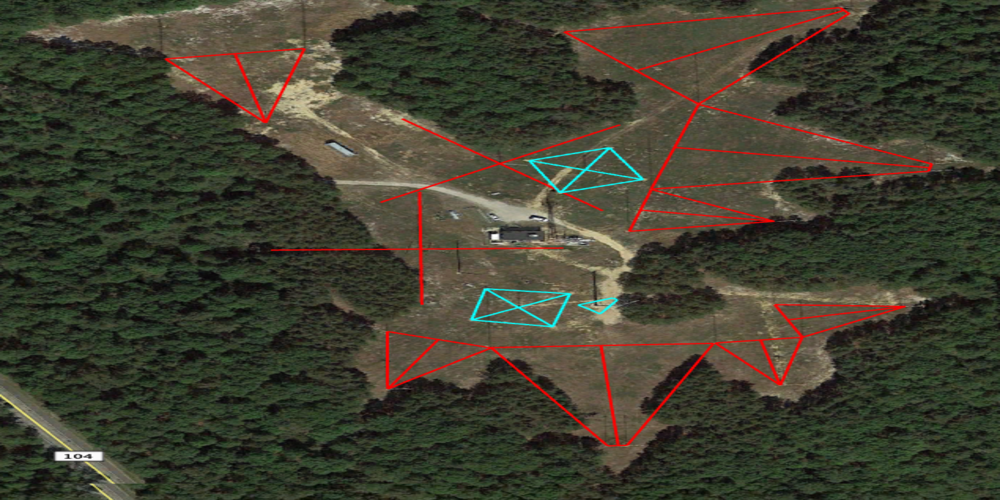

Wall Street, ci spiega pazientemente Laumonier, in pochissimi anni si è spostata qualche miglio più in là, a Mahwah, nel New Jersey, e ormai occupa un magazzino di svariati metri quadrati, con pochissimi esseri umani a lavorarci. Nel magazzino ci sono decine e decine di migliaia di server su cui operano indisturbati i nuovi signori del mercato, proprio “loro”, gli algoritmi finanziari del trading ad alta frequenza. Solo per l’impianto di raffreddamento della “vera” Wall Street occorre l’energia elettrica necessaria ad alimentare quotidianamente 100.000 appartamenti. Per questo oggi la finanza è il comparto economico che più di tutti consuma energia in USA. Ve lo sareste aspettato? Il global warming negli Stati Uniti di Trump ha come principali responsabili i colossi della finanza e non la lobby dell’industria pesante.

Questa rivelazione è solo una delle decine cui si può accedere attraverso la miniera di informazioni sconvolgenti in 6/5. Una serie di dati inconfutabili con cui il lettore si trova a fare i conti in un crescendo di paradossi, che nel loro essere banalmente reali, trasmettono alla fine del libro un impellente desiderio di diffusione del sapere e un profondo senso di inquietudine.

Un’urgenza divulgativa che ha imposto all’autore medesimo un obiettivo letterario quasi proibitivo: rendere appassionante e comprensibile a tutte e tutti qualcosa che generalmente viene presentato come noioso e magari celato dietro la cortina di fumo di complicate formule tra la matematica e il voodoo. Un obiettivo letterario incredibilmente ambizioso che, a modesto parere di chi scrive, è stato pienamente raggiunto. Se infatti, come diceva Einstein, «non hai veramente capito qualcosa fino a quando non sei in grado di spiegarlo a tua nonna», è proprio la sensazione di “aver capito” la prova del nove della chiarezza e dell’accessibilità del racconto di Laumonier. In 6/5, effettivamente, non ci sono mai formule matematiche né termini tecnici informatici. E se questa banale rassicurazione non dovesse essere sufficiente per restituire a pieno la comprensibilità del testo, lo stile narrativo aiuta l’accesso del lettore a un mondo di cui, magari, ignorava persino l’esistenza. Questo stile funziona a partire dal già citato punto di vista narrante. Proprio il fatto che tutto sia raccontato da un algoritmo, dal nome evocativo di Sniper, cioè in prima persona, permette una linearità nella storia, anzi nella Storia, davvero vitale e dinamica. Così inoltre viene garantita la giusta distanza dai fatti, fondamentale in ogni sforzo storiografico; una distanza che rende verosimile l’ipotesi di un algoritmo parlante proprio perché coerente con lo stile di scrittura con cui Sniper racconta una realtà tutto sommato a lui stesso distante: una realtà dove si svolgono le vite degli umani che hanno creato il suo mondo. Ed, esattamente come ci si aspetterebbe da un algoritmo, il racconto è freddo e lascia tutta la sua potenza evocativa alla cruda realtà, alle informazioni messe in relazione, ai luoghi di cui parla. Emergono così le biografie di studenti scanzonati, hacker libertari, broker avidi, banditi comuni, pionieri in doppiopetto, matematici che giocano a Las Vegas; un intreccio di esistenze in cui il desiderio di aumentare i profitti viene sempre connesso alla ricerca tecnologica, per comprimere lo spazio e piegare il tempo fino ai limiti conosciuti.

Questa corsa all’oro per via telematica non si è mai, in oltre duecento anni, anche solo lontanamente interrogata sulle ricadute che produceva sul mondo, sulle vite degli esseri umani, sulla natura. Ricadute che dopo la lettura diventano più nitide e acquistano carattere sconcertante, tracciando i confini del nostro mondo ormai legato e compresso tra sensori, sistemi di controllo e l’ottimizzazione sempre più autoritaria dei flussi di capitali, merci e forza lavoro. Un mondo, questo nostro presente disegnato da un algoritmo, in cui ogni informazione è un’arma che gli algoritmi finanziari possono usare nella loro guerriglia alla velocità della luce. E ogni informazione diventa a sua volta utile a prevedere ciò che riguarda ogni esistenza umana che può, esattamente come il famoso battito d’ali della farfalla nella teoria del caos, produrre conseguenze economiche di carattere globale. Per questo l’informazione diventa istantaneamente potere e controllo, per anticipare il futuro e metterlo a valore, riducendo il margine di errore possibile nel mercato finanziario.

«L’intelligenza di un individuo si misura dalla quantità di incertezze che è in grado di sopportare»

Immanuel Kant

Proprio dalla lettura del libro, anche per gestire al meglio possibile la sensazione crescente di claustrofobia da tecnofinanza, emergono piano piano delle linee di fuga da un futuro, molto prossimo, peggiore di quello dei celebri romanzi di Philip Dick. Linee di fuga mai nominate direttamente dall’algoritmo Sniper; sta al lettore immaginarle. Si possono intravedere in controluce, tra le righe, attraverso le questioni e i problemi lasciati aperti e che si ripropongono in modo ridondante lungo gli 11 (6+5) capitoli. Sono, tra le altre, le questioni legate alle informazioni, alla natura, al sapere, al controllo sull’economia, per esempio; e sono le questioni che vengono più volte riprese come i limiti, gli ostacoli, che nel corso di due secoli di storia il capitale finanziario ha dovuto trascendere per poter riprendere la sua avida corsa; un superamento realizzato sempre con il prezioso aiuto della tecnologia. Ogni volta che ciò è avvenuto, a ogni ripartenza si è prodotta un’accelerazione nell’accumulazione dei profitti e un restringimento degli attori in campo, via via sempre più tendente al monopolio.

Da questo punto di vista fa quasi tenerezza la parabola esistenziale di due figure umane, spesso richiamate nel libro, sacrificate nel corso dei decenni sull’altare della finanza: i broker, rampanti maschi wasp, fiduciosi adepti e sacerdoti dello stesso Dio Mercato che li ha infine divorati, e gli studenti d’eccellenza delle più prestigiose facoltà di Economia americane che l’autore chiama, laconicamente, «completi su misura». Le loro tristi storie sono simili a quelle di tanti lavoratori mandati in prepensionamento dai processi di automazione industriale. Il dettaglio, storicamente rilevante, sta nel fatto che questo processo è avvenuto con decenni di anticipo rispetto a tutti gli altri settori economici. Così, mentre tutti guardavano ai nuovi robot delle fabbriche del Quandong che sostituivano migliaia di operai parlando di “futuro”, quella stessa automazione era solo la ricaduta di una trasformazione avvenuta a monte, in un passato prossimo, nella finanza americana, nel silenzio dei più e in un mondo opaco, schermato da formule incomprensibili e tecnicismi senza senso.

In 6/5 questo sacrificio agito dalla finanza alle spese dei suoi primi e più fedeli “sacerdoti” viene reso in tutto il suo cinismo spietato ed è impossibile non cogliere la violenza fredda dell’etica che ha creato gli algoritmi; quell’etica che a sua volta anima queste nuove divinità macchiniche. Una fredda, inappellabile ed “elegante” cattiveria che muove la sequenza di scelte che compiono in nanosecondi con i loro nomi evocativi Knight Capital, Sonar, Oasis, Dagger, Razor, Scouter, Tex, Float, Ninja, Ladder. Una morale crudele alla fine dei conti, che giustifica pienamente chi guarda ai mercati parlando già da qualche anno di “finanzismo”.

«Il caso è Dio che passeggia in incognito»

Albert Einstein

6/5 in definitiva è un libro necessario. Un testo che, sebbene non riesca a colmare il ritardo di conoscenze tra noi e la finanza, sicuramente riesce a restituire la precisa dimensione di questo ritardo, spiegando i nessi tra le macchine e la volontà, tutta umana, che le ha generate e programmate.

Come tutte le opere di livello anche questa però ci consegna molti dubbi e pochissime certezze, quasi invocando una discussione militante e scientifica che sia il più larga possibile.

6/5 ci interroga indirettamente su come, noi, come esseri umani innanzitutto, possiamo organizzare la vita, ormai espulsa dalla velocità di un capitalismo sempre più solipsistico. Laumonier, che è innanzitutto un antropologo, attraverso le parole dell’algoritmo Sniper, ci impone il continuo confronto con una cartolina inviataci da un presente in cui il Capitale, proprio lì dove raggiunge la sua forma più appropriata e massimizza i profitti, è già né più né meno che un “sistema automatico di macchine”, come prevedeva Marx oltre un secolo fa.

6/5 è quindi un testo la cui lettura è vivamente consigliata a tutte e tutti coloro che oggi si interrogano sul “che fare” di fronte al realismo capitalista della finanza, dei bilanci, dei debiti e dei conti, ma anche, e ancor di più, a tutte e tutti le/i “tecnoentusiasti”, spesso influenzate/i dall’idea che un algoritmo, una macchina possa essere la più contemporanea incarnazione della divinità.

Un racconto indispensabile per assumere, di nuovo e ancora, una prospettiva materialista, umana quindi, per ricominciare finalmente a pensare a come nello spazio della natura che abitiamo, possiamo riempire il nostro tempo, così inesorabilmente sempre più lontano e dilatato da quello delle macchine, cioè del Capitale.

P.S.

Dall’inizio della lettura di questo articolo, stando al testo di Laumonier, scritto nel 2014, cioè “ere geologiche” fa, gli algoritmi della sola “Wall Street” potrebbero aver bruciato, o guadagnato, circa 400 miliardi di euro, vale a dire quasi 10 lunghi anni di manovra finanziaria italiana o quasi 80 anni di “reddito di cittadinanza” per milioni di persone. Se fosse denaro pubblico e “concreto” l’enorme “debito pubblico italiano” potrebbe essere ripagato in appena mezz’ora.